一、案情介绍

2015年至2017年之间,宝能集团与万科公司董事层围绕着万科公司的控制权,开展了一系列关于股权收购、董事会决议、召开股东大会的法律纠纷。整个事件大体上可以分为以下五个个阶段:

(一)宝能敌意收购

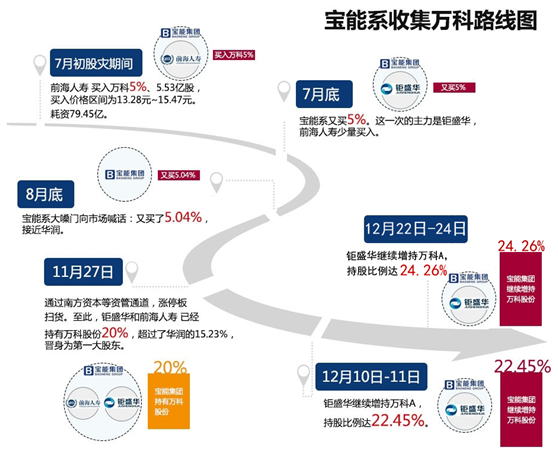

2015年7月中国证券市场经历了刻骨铭心的股市异常波动。宝能系(包括深圳市钜盛华股份有限公司,以下简称“钜盛华”; 前海人寿保险股份有限公司,以下简称“前海人寿”等。姚振华为宝能系的实际控股人)乘虚而入,未与万科管理层沟通,截止2015年12月31日,宝能系合计持有万科股票24.26%,成为第一大股东。

宝能收购万科股权时间线

宝能收购过程中的隐患:

(1)宝能未履行收购人信息披露义务

宝能取得万科A股股票5%时及其后继续增持股票并未展行书面据告义务

(2)宝能系收购万科的资金不合规

1.旗下前海人寿的万能险资金。高利率、期限短的万能险资金,频繁在二级市场举牌,进行长期股权投资,这种短债长投的模式本身蕴含着较大的风险。

2.钜盛华通过资管计划等方式撬动的杠杆资金。钜盛华将所持万科股权再度质押融资、同时利用所融资金再与其他投资者成立资管计划放大融资规模,可谓“层层借钱、循环杠杆”。

(二)万科反收购与董事会风波

1. 万科管理层明确表态不欢迎

12月17日,万科董事局主席王石发表内部讲话。——不欢迎宝能成为第一大股东

2.寻找白衣骑士——深圳地铁

• 万科公告:已于3月12日与深圳市地铁集团有限公司(“深铁集团”)签署了一份合作备忘录。根据备忘录,万科将以发行新股的方式,购买深铁集团下属公司的全部或部分股权。

3.董事会风波

2016年6月17日下午,万科召开董事会审议发行股份购买深铁集团资产的预案,万科曾经的第一大股东华润的董事提出反对意见,如果这一预案通过华润将跌落为万科第三大股东,因此华润派在万科董事会的3位董事投了反对票。

最后的表决结果是华润3位董事表示反对,7位董事赞成,1位董事因为利益冲突回避表决。

Ø 华润认为,赞成率为7/11,并未超过2/3,按照《公司法》和《万科章程》董事会决议没有通过。

Ø 万科则认为,赞成率为7/10,超过了2/3。本次会议作出的决议合法、有效。

(三)宝能血洗董事会

• 2016年6月26日万科A晚间发布公告,股东钜盛华及前海人寿向公司发出的召开股东大会的提案并提请提案1.罢免王石、郁亮在内的10位董事;2.罢免解冻、廖绮云两名监事。

根据公司法,宝能作为持股10%以上的股东,可以提出召开股东大会的提案并作出提议。在董事会、监事会存在利益冲突的情况下,宝能可以作为股东大会的召集主体和主持主体。将万科董事会至于被动的局势。

(四)监管入场 绝地逢生

• 2016 年7 月5 日,万科工会以损害股东利益为名起诉钜盛华、前海人寿、南方资本、泰信基金和西部利得。万科工会重点起诉宝能系在增持万科中违反了《证券法》和《并购办法》的信息披露相关规定,要求宝能系第一次举牌后的增持无效,在改正前不得行使表决权、提案权、提名权、提议召开股东大会的权利及其他股东权利。

• 2016年7月20日,万科公告称,其于7月19、20日向证监会、基金业协会、深交所等监管机构递交《关于提请查处钜盛华及其控制的相关资管计划违法违规行为的报告》,对宝能系采用资管计划增持万科股票事项请求查处,认为宝能系违反信息披露及资产管理的法律规定,并由资管计划让渡表决权的合法性等提出质疑。

(五)尘埃落定

• 16年12-17年1月期间,国资委监管介入,华润退出。

• 2017年2月24日,保监会向前海人寿等当事人送达《处罚决定书》。

• 17年3-6月,恒大退出,深铁成为第一大股东。

二、法律争议焦点

(一) 收购行为之争

争议焦点:宝能取得万科A股股票5%时及其后继续增持股票并未展行书面据告义务,是否违反了证券法规定?其收购行为是否属于无效民事行为?

现行证券法63条回应了这一问题,第四款增加违规增持取得的超额股份不享有表决权的规定。

投资者自己或者通过一致行动人买入超过5%,证券市场认为其是大股东了,享有相当比例的表决权,大股东的理念对公司未来的经营决策有很大的影响,要进行权益披露,每增加减少股权都会对重要股东产生影响。在原本的证券法中并没有对违反台阶规则规定相应的责任。19年新《证券法》的第四款明确了买入后行为任然有效,但通过限制行使表决权的方式遏制如宝能系这般短期内获得控制权表决权,从而控制公司的违法动机。增持行为有效,是因为股票交易制度的限制,证券市场采用自动匹配、集合竞价的交易模式,证券公司按照价格优先、时间优先的匹配,收购方不知道对手方是谁,按照标准化自动匹配,做不到一般行为撤销后的恢复原状。

(二)收购资金组织方式之争

争议:

• 宝能的杠杆收购,利用资管计划,通过层层嵌套方式进入到股市,成为宝能并购目标上市公司的资金来源。是否合法?

• 保险资金入市举牌是否可以?

监管回应:

在保监会向前海人寿等当事人送达《处罚决定书》中,认定前海人寿存在以下违法行为:

“1.编制提供虚假资料的行为。……。2.违规运用保险资金的行为……”

2016年12月5日,保监会副主席陈文辉表示,针对部分公司激进投资和举牌问题,将出台以下措施:

• 一是明确禁止保险机构与非保险一致行动人共同收购上市公司;

• 二是明确保险公司重大股票投资新增部分资金应使用自有资金,不得使用保险资金;

• 三是对于重大股票投资行为,须向保监会备案,对于上市公司收购行为,须报保监会事前核准;

• 四是将权益类资产占保险公司总资产比例从40%下调至30%,将单一股票投资占保险公司总资产比例从10%下调至5%。

(三)公司治理之争

• 万科于2016年6月17日召开的审议与深铁集团的交易方案的董事会中3票反对、7票支持、一会股东回避,此次重大收购董事会决议是否通过?

1. 回避股东的票数计入分母与否?

(1)根据《公司法》111条:……股份公司董事会决议应当经全体董事的过半数通过。

——这里分母是全体董事而非出席会议董事,董事出席与否,均计入总分母。

(2)但根据《公司法》第124条:上市公司董事如果与董事会决议事项有关联关系,就不得对该决议行使表决权。“董事会会议所做决议须经无关联关系董事过半数通过”(万科章程152条照抄此条)。

——按该条逻辑,关联董事不能参与表决,也不计入法定票数。

小结:特别规定优于一般规定,应适用124条,关联董事回避,不计入分母。

2.通过比例到底应该是多少?

(1)根据《公司法》111条:……股份公司董事会决议应当经全体董事的过半数通过。

以万科为例,董事会人数为11人,过半数通过就必须是6人投赞成票。

此处关键问题:《公司法》第111条未规定章程例外条款,学界一般认为,章程可以规定比过半数更高的通过比例。

(2)《万科公司章程》137条:董事会制订公司增加注册资本方案,或者拟订公司重大收购方案,必须由董事会三分之二以上的董事表决同意。

——按照章程约定优先的原理,深地铁重组议案,董事会决议通过的底限不是“过半数、而是2/3以上”。

结论:万科公司的重大收购案,应是由无关联董事的2/3以上通过。

结语

宝万之争是经典的公司敌意收购案件。敌意收购方常常利用目标公司股权分散等特点在短期内与其一致行动人购得大量股票,成为公司大股东。接着收购方会通过股东大会行使表决权的方式罢免目标公司董事层,再通过董事会罢免高管。这个过程中,从证券收购到股东大会顺利召开决议有效通过,都有着不小的法律风险,如本案中宝能系所涉及的《证券法》第63条和金融监管问题等。另一方面,对于被收购方,可以学习万科公司的策略,采取白衣骑士、毒丸计划等反收购手段,并利用收购方在收购过程中的法律问题进行自卫反击。